Morgan Stanley: Θεωρεί φθηνές τις τράπεζες αλλά μειώνει τις τιμές-στόχους -Τι "είδε"στην Αθήνα

Οι επαφές στην Αθήνα με τραπεζίτες και κυβερνητικούς αξιωματούχους

Η Morgan Stanley μετά τις συναντήσεις της με τις ελληνικές τράπεζες, κυβερνητικούς αξιωματούχους και παράγοντες του κλάδου διατηρεί την εποικοδομητική της στάση αν και προχωράει σε οριακές μειώσεις στις τιμές στόχους.

Οι νέες τιμές στόχοι είναι για την Αlpha Bank στα €2,28 από τα €2,50, στην Εθνική Τράπεζα σε €10,25 από τα €10,43, για την Τράπεζα Πειραιώς στα €5,39 από €5,51 και για την Eurobank στα €2,63 από τα €2,66.

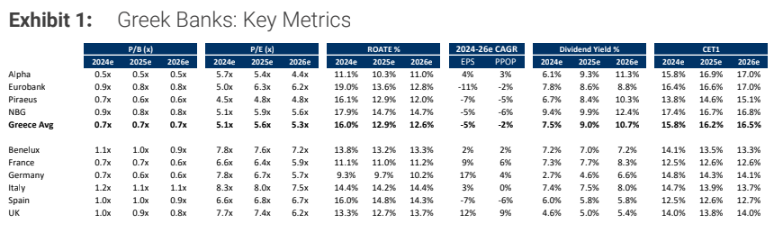

Οι ελληνικές τράπεζες παραμένουν φθηνές, με ελκυστικές αποτιμήσεις ελκυστικές σε σχέση με τις τράπεζες που καλύπτει στην ευρύτερη περιοχή. «Οι διοικήσεις των τραπεζών παραμένουν δεσμευμένες για μερισματικές πληρωμές τουλάχιστον 50% και δεν βλέπουμε ότι οι αναβαλλόμενες φορολογικές πιστώσεις (DTCs) θα είναι εμπόδιο. Οι συναντήσεις μας στην Αθήνα ενίσχυσαν αυτή την άποψη. Σύμφωνα με τις εκτιμήσεις μας, η Εθνική Τράπεζα προσφέρει την υψηλότερη μέση ετήσια απόδοση με 10,3% περίπου το 2024-2026. Αυτό συνεπάγεται πληρωμή περίπου 2 δισ. ευρώ ή το 31% περίπου της κεφαλαιοποίησης της στους μετόχους. Ο προβλέψεις μας, οδηγούν σε μερισματικές αποδόσεις 8,9% περίπου τα έτη 2024-2026 για τις ελληνικές τράπεζες. Αναμένουμε ότι η σαφήνεια σχετικά με τις υψηλότερες πληρωμές θα αποτελέσει βασικό καταλύτη για τις ελληνικές τραπεζικές μετοχές», προβλέπει η επενδυτική τράπεζα.

«Οι τράπεζες παραμένουν βέβαιες για την επίτευξη του στόχου αύξησης των δανείων σε 5% με 7% για το 2023-2026, σύμφωνα με τις κατευθυντήριες γραμμές ενώ οι μειώσεις των επιτοκίων οδηγούν σε αντίξοες συνθήκες για τα καθαρά έσοδα από τόκους (NII), οι τράπεζες βλέπουν αντισταθμίσεις στην αύξηση των δανείων, τις προμήθειες και τα χαμηλότερα από τα αναμενόμενα beta καταθέσεων έναντι των προβλέψεων για το 2026. Είναι σημαντικό ότι η δέσμευση για την επιστροφή κεφαλαίου παραμένει υψηλή. Η ισχύς της αύξησης των δανείων αναμένεται να συνεχιστεί. Στο πρώτο εξάμηνο φέτος, η αύξηση των δανειακών επιδόσεων για τις ελληνικές τράπεζες διαμορφώθηκε στο 6,6% σε ετήσια βάση. Παρόλο που η αύξηση των δανείων του τομέα είναι μειωμένη κατά -0,6% τον Αύγουστο από το τέλος του δεύτερου τριμήνου, αυτό πιθανόν να οφείλεται σε εποχικότητα, δεδομένου ότι αναμένεται ανάκαμψη της αύξησης των δανείων τους επόμενους μήνες», εξηγεί η αμερικανική τράπεζα.

Οι αντίξοες συνθήκες για τα καθαρά έσοδα από τόκους είναι μπροστά, αλλά η εστίαση είναι στις μερισματικές αποδόσεις

««Η ευαισθησία στα καθαρά έσοδα από τόκους είναι η βασική συζήτηση για τις ελληνικές τράπεζες, με κάθε μείωση επιτοκίων κατά 25 μ.β. να αναμένεται να έχει αντίκτυπο -0,8% – 1,7% στα καθαρά κέρδη, σύμφωνα με την καθοδήγηση των διοικήσεων. Οι διοικητικές ομάδες αναγνωρίζουν ότι το 2024 είναι το ανώτατο όριο για το βραχυπρόθεσμο καθαρό έσοδα από τόκους, αναφέρουν αντισταθμιστικούς παράγοντες, όπως την ισχυρότερη από την αναμενόμενη αύξηση των δανείων, την ενίσχυση των εσόδων από αμοιβές και προμήθειες λόγω της μετατόπισης των καταθέσεων, της αυξημένης διείσδυσης προϊόντων όπως το bancassurance, των υψηλότερων εσόδων από αμοιβές δανείων και συναλλαγών, την αύξηση των χαρτοφυλακίων ομολόγων κατά τη διάρκεια υψηλότερων επιτοκίων και τέλος τα χαμηλότερα από τα προϋπολογισθέντα beta καταθέσεων για το 2026», επισημαίνει η MS. Οι οικονομολόγοι μας αναμένουν ότι τα επιτόκια της ΕΚΤ θα φτάσουν στο 1,75% στο τέλος του 2025 και στο 1,5% το 2026.

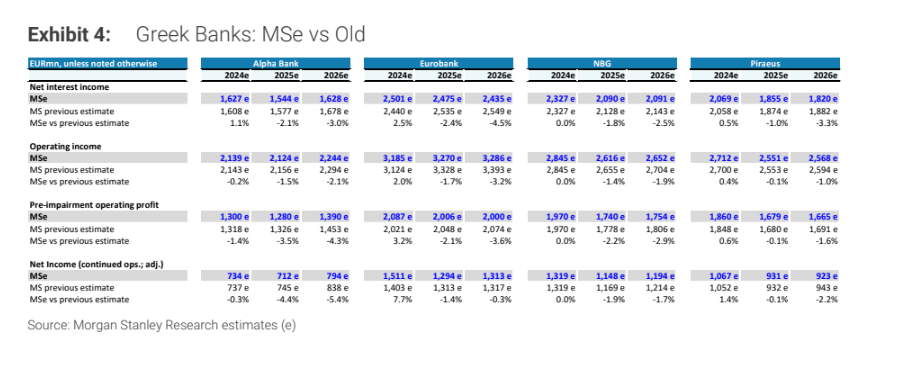

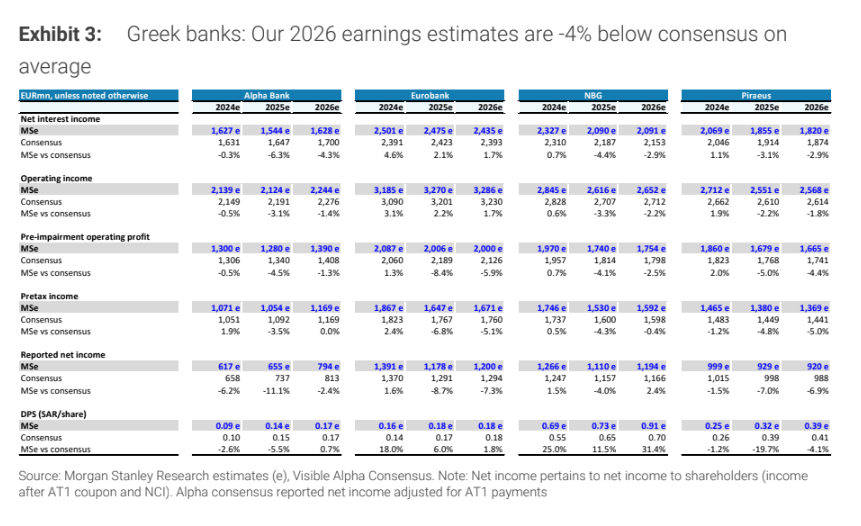

Παρόλο που τα καθαρά έσοδα από τόκους θα είναι χαμηλότερα κατά 2,6% κατά μέσο όρο για το 2025-2026, οι καλύτερες παραδοχές για την αύξηση των εσόδων από αμοιβές και τις προβλέψεις σημαίνουν ότι η μέση περικοπή στις εκτιμήσεις μας για το 2025-26 είναι -2,4%. Μειώνουμε τους στόχους μας για τις τιμές σε γενικές γραμμές κατά παρόμοια επίπεδα. Είμαστε κατά μέσο όρο 2,5% χαμηλότερα από τα συμφωνηθέντα έσοδα από τόκους για τα έτη 2025-2026. Αν και αναγνωρίζουμε ότι οι υποβαθμίσεις των εκτιμήσεων των αναλυτών για τις χαμηλότερες προσδοκίες για τα επιτόκια είναι πιθανό να επιβαρύνουν τις βραχυπρόθεσμες επιδόσεις, παραμένουμε με συστάσεις υπεραπόδοσης και για τις τέσσερις ελληνικές τράπεζες, δεδομένων των φθηνών αποτιμήσεων. Οι δείκτες είναι στις 5,6 φορές για τον δείκτη P/E για το 2025 και στις 0,7 φορές για τον δείκτη P/BV, με ελκυστικές μερισματικές αποδόσεις σε σχέση με τις τράπεζες που καλύπτουμε στην περιοχή», καταλήγει η επενδυτική τράπεζα.