Piraeus Securities: Νέες υψηλότερες τιμές στόχοι για τις τράπεζες - Οι εκτιμήσεις για το 2024-2025

Η Alpha Bank είναι το Value Play

Οι τράπεζες ήταν οι μεγάλοι νικητές το 2023 και θα ξεχωρίσουν και το 2024, υποστηριζόμενες από την κερδοφορία και τις αποτιμήσεις σε μια αναπτυσσόμενη οικονομία, εκτιμά η Piraeus Securities.

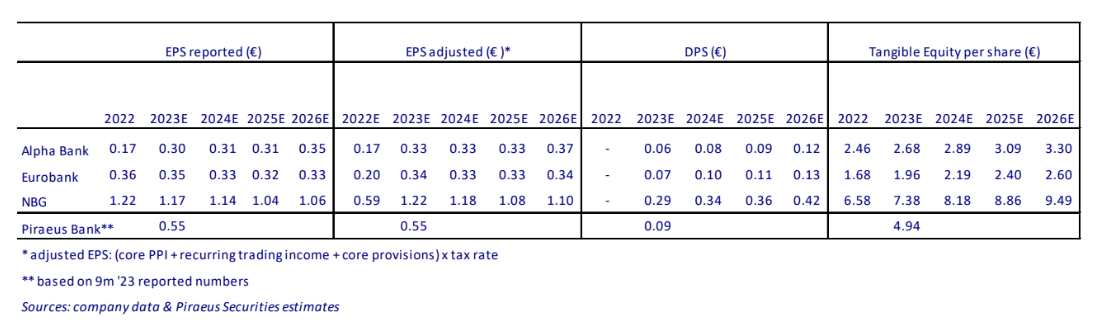

«Έχουμε αυξήσει τις τιμές-στόχους των ελληνικών τραπεζών κατά 13% κατά μέσο όρο, μετά από αναβαθμίσεις των κερδών ανά μετοχή (EPS) κατά 20% περίπου, αναμένοντας σήμερα μικρότερη μείωση των καθαρών εσόδων από τόκους (NII), καθώς φαίνεται ότι οι μειώσεις των επιτοκίων θα είναι περισσότερο σταδιακές. Θέτουμε τιμή-στόχο για τη μετοχή της Alpha Bank στα €2,55 (από €2,15), εφαρμόζοντας πολλαπλασιαστή P/TBVPS στις 0,9 φορές στην ενσώματη λογιστική αξία του 2024 (έναντι τρέχοντος πολλαπλασιαστή 0,56 φορές). Θέτουμε τιμή-στόχο για τη μετοχή της ΕΤΕ στα €8,80 (από €8,0) εφαρμόζοντας έναν πολλαπλασιαστή P/TBVPS στις 1,1 φορές τη φετινή ενσώματη λογιστική αξία (έναντι τρέχοντος πολλαπλασιαστή στις 0,84 φορές). Τέλος, θέτουμε τιμή-στόχο για τη μετοχή της Eurobank στα €2,6 (από €2,20) εφαρμόζοντας έναν πολλαπλασιαστή P/TBVPS στις 1,2 φορές την ενσώματη λογιστική αξία της φετινής χρήσης (έναντι τρέχοντος πολλαπλασιαστή 0,80 φορές)», υπογραμμίζει η Piraeus Securities.

Μια επαναξιολόγηση των τραπεζικών μετοχών θα προκληθεί επίσης από την αναβάθμιση της αγοράς σε ανεπτυγμένη, γεγονός που θα οδηγήσει σε χαμηλότερο ασφάλιστρο κινδύνου αγοράς που χρησιμοποιείται στην αποτίμηση, υποστηρίζοντας υψηλότερους πολλαπλασιαστές P/TBVPS. Οι διοικήσεις των τραπεζών στα conference calls που θα συνοδεύσουν τα αποτελέσματα του 2023 θα παράσχουν ενημέρωση για τις προοπτικές των ετών 2024-2025 και θα ανακοινώσουν το προτεινόμενο μέρισμα από την περσινή χρήση.

«Η Alpha Bank είναι το Value Play των ελληνικών τραπεζών μας, διαπραγματεύεται με 0,56 φορές τον δείκτη ενσώματων ιδίων κεφαλαίων για φέτος για δείκτη αποδοτικότητας RοTE 11% περίπου και αναμένεται να υπεραποδώσει κατά τη διάρκεια του κύκλου μείωσης των επιτοκίων, βιώνοντας το μικρότερο πλήγμα από τις μειώσεις των επιτοκίων λόγω της δομής του ισολογισμού της. Η Εθνική Τράπεζα είναι το δυνητικό Dividend Play, χάρη στα μεγάλα κεφαλαιακά της αποθέματα, που επιτρέπουν πιο γενναιόδωρες πληρωμές στους μετόχους, πάνω από τις τρέχουσες εκτιμήσεις. Η Eurobank είναι το Growth Play, παρουσιάζοντας το υψηλότερο βιώσιμο δείκτη RοTE, χάρη σε ένα καλά δομημένο επιχειρηματικό μοντέλο και τη διεθνή επέκταση. Οι τιμές στόχοι για τις τράπεζες είναι για την Alpha Βank τα 2,55 ευρώ, για τη Eurobank τα 2,60 ευρώ και για την Εθνική Τράπεζα τα 8,80 ευρώ», υπογραμμίζει η χρηματιστηριακή.

Οι ελληνικές τράπεζες είχαν ένα θαυμάσιο 2023 με την μέση αύξηση των κερδών ανά μετοχή (EPS) να αναμένεται να έχει ξεπεράσει το 80% σε ετήσια βάση και το μέσο υποκείμενο δείκτη αποδοτικότητας ROTE να έχει ξεπεράσει το 16%, μετά από αρκετές αναβαθμίσεις των προβλέψεων κατά τη διάρκεια του έτους. Ο κινητήριος μοχλός πίσω από αυτή την επίδοση ήταν η αύξηση του καθαρού εσόδου από τόκους (NII) κατά περίπου 50% ετησίως κατά μέσο όρο, λόγω των υψηλών beta δανείων της τάξης του 70% έναντι χαμηλών beta καταθέσεων της τάξης του 10%, σε συνδυασμό με μέσο λόγο δανείων προς καταθέσεις κάτω από 70%.

«Αναμένουμε μια ομαλότερη από την προηγουμένως αναμενόμενη πορεία των κερδών ανά μετοχή. Βλέπουμε αρνητικές μεταβολές στα EPS το 2024 και το 2025, και μικρές θετικές το 2026. Οι τράπεζες θα έχουν το χρόνο να υπερασπιστούν την μείωση των NII κατά τη διάρκεια του κύκλου μείωσης των επιτοκίων μέσω νέων χορηγήσεων (για το 2024-2026 μέσος ρυθμός ανάπτυξης των καθαρών χορηγήσεων άνω του 5%), αντιστάθμιση του κινδύνου και τη δημιουργία του χαρτοφυλακίου τίτλων τους (περίπου 30% της καταθετικής βάσης κατά μέσο όρο). Αντισταθμιστικά στοιχεία είναι επίσης η αύξηση των εσόδων από προμήθειες που αναμένεται να καλύψει πάνω από το 50% της μείωσης των NII για τα έτη 2024-2026 και η ομαλοποίηση του κόστους κινδύνου μετά την ολοκλήρωση της της διαδικασίας εξυγίανσης», καταλήγει η χρηματιστηριακή.