Wood & Company: Νέες τιμές στόχοι για τις ελληνικές τράπεζες -Δυο συστάσεις αγοράς και δύο ουδέτερες

Προτιμά Εθνική Τράπεζα και Alpha Bank

Διαφοροποίηση μεταξύ των μετοχών των τεσσάρων συστημικών τραπεζών καταγράφεται από τη Wood, καθώς ο οίκος αν και αυξάνει τις τιμές στόχους αναζητεί πιο ελκυστικά σημεία εισόδου για τοποθετήσεις στις μετοχές των Eurobank - Πειραιώς.

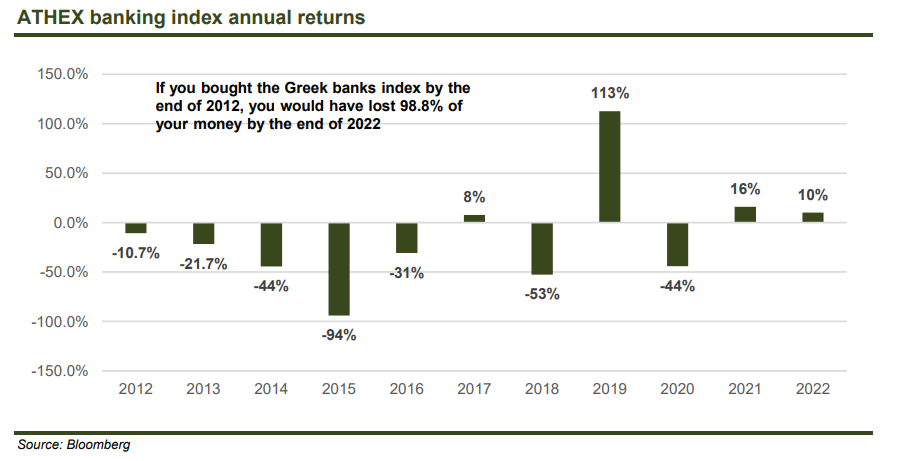

Όπως σημειώνουν οι αναλυτές, το 2023 εξελίχθηκε ως μια αξιοπρεπής χρονιά για την Ελλάδα και υπερβολικά θετική για τις τράπεζες, οι οποίες επωφελήθηκαν από τη διεύρυνση του περιθωρίου χάρη στην ισχυρή ρευστότητα και τις καταθέσεις τους. Το 2023, οι τέσσερις συστημικές σημείωσαν αύξηση κατά περίπου 50% στα καθαρά έσοδα από τόκους και κατά 73% στα κανονικοποιημένα καθαρά κέρδη. Από τα τέλη του 2022 μέχρι τις αρχές Απριλίου του 2024, ο τραπεζικός δείκτης κατέγραψε άνοδο 95%, έναντι 36% για τις ευρωπαϊκές τράπεζες και 9% για τον δείκτη MSCI EM.

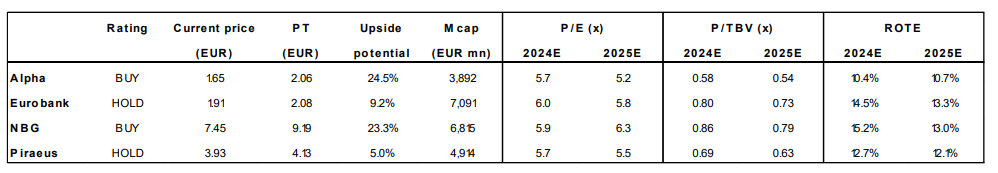

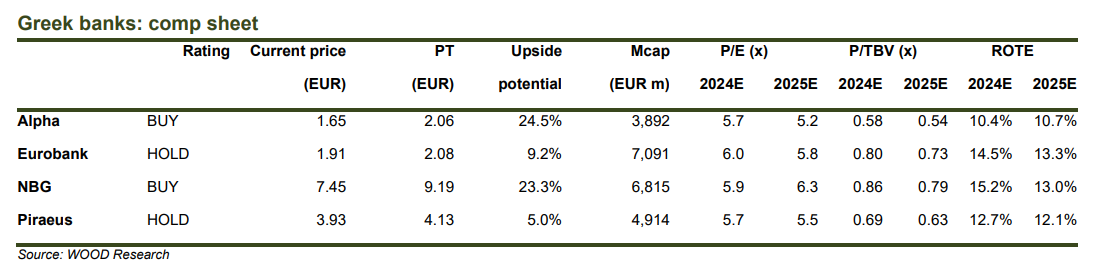

Η Wood & Company ξηγεί ότι προτιμά την Εθνική Τράπεζα και την Alpha Bank με συστάσεις αγοράς και τιμές στόχους 9,19 ευρώ και 2,06 ευρώ, αντίστοιχα, έναντι των Eurobank και Τράπεζα Πειραιώς για τις οποίες συστήνει διακράτηση (hold) και τιμές στόχους τα 2,08 ευρώ και τα 4,13 ευρώ, αντίστοιχα.

Η Εθνική Τράπεζα προτιμάται για τον απλό ισολογισμό, την κερδοφορία και τις υψηλές δυνατότητες επιστροφής κεφαλαίου στους μετόχους της, ενώ Alpha Bank είναι ένα «στοίχημα» και μια ιστορία αναβάθμισης των μεγεθών της. Αντίθετα, για τις Eurobank και Τράπεζα Πειραιώς, ο οίκος αναμένει για ένα πιο ευνοϊκό σημείο εισόδου στις μετοχές τους.

Τα κέρδη των ελληνικών τραπεζών θα είναι σε σχετικά σταθερά επίπεδα την περίοδο 2024-2026, καθώς τα καθαρά επιτοκιακά περιθώρια των ελληνικών τραπεζών θα προσαρμόζονται σε ένα περιβάλλον χαμηλότερων επιτοκίων και υψηλότερου σχετικού κόστος καταθέσεων. Τα κεφάλαια και η ρευστότητα θα έχουν ακόμη μεγαλύτερη σημασία, ενώ οι ελληνικές τράπεζες θα πρέπει να κάνουν τους ισολογισμούς τους να λειτουργούν πιο σκληρά, να επιστρέφουν κεφάλαια και να διατηρούν το κόστος χρηματοδότησής τους, όσο το δυνατόν πιο χαμηλά σε σχέση με το επιτόκια Euribor.

Αναφορικά με την προτιμώμενη μετοχή της ΕΤΕ, ο οίκος εκτιμά ότι η κερδοφορία, η απλότητα και οι αποδόσεις κεφαλαίου είναι τα βασικά σημεία της μετοχής της και δείκτης NPE του περσινού δ’ τριμήνου ήταν 3,6%, η τράπεζα δεν διαθέτει στον ισολογισμός της συνθετικές τιτλοποιήσεις και το μεγαλύτερο μέρος των αναβαλλόμενων φορολογικών απαιτήσεων (DTA) είναι σε μορφή αναβαλλόμενων φορολογικών πιστώσεων (DTC). Η τράπεζα εμφανίζει υψηλό δείκτη εποπτικών κεφαλαίων 17,8% που δείχνει το μικρό ρυθμιστικό κίνδυνο που διαθέτει για την κεφαλαιακή απόδοση της τράπεζας. Η ΕΚΤ μπορεί επίσης να υποστηρίξει μια επαναγορά από το ΤΧΣ. Τα πλεονάζοντα κεφάλαια της τράπεζα και η καλύτερη πρόσβαση σε πελατεία λιανικής δίνουν πλεονέκτημα στην ΕΤΕ, καθώς ο ανταγωνισμός εντείνεται στις εταιρικές δραστηριότητες.

Η Alpha Βank , εφόσον πετύχει τους στόχους που έχει θέσει για το 2026, θα είναι μια τράπεζα με πάνω από 17,5% πλήρως επιβαρυμένο δείκτη εποπτικών κεφαλαίων CET1, με δείκτη NPE κάτω από 4% και πάνω από 10% δείκτη αποδοτικότητας RοTE μέχρι το τέλος του έτους 2026. Μπορεί να έχει επιστρέψει πάνω από 750 εκατ. ευρώ κεφάλαια στους μετόχους της κατά την περίοδο 2024-2026.

Σε σχέση με τη μετοχή της Eurobank, η αναμονή για καλύτερα σημεία εισόδου στη μετοχή έχει να κάνει με την αποτίμηση της τράπεζας. Η Wood & Company εξηγεί ότι η Eurobank διαθέτει έναν σταθερό ισολογισμό, με δείκτη CET16,9% και δείκτη NPE 3,5%. Η τράπεζα είναι η μόνη περιφερειακή δύναμη μεταξύ των ελληνικών τραπεζών και για αυτό η διοίκηση της αξίζει τα εύσημα για την οξυδέρκειά της στην αγορά του ελέγχου της Ελληνικής Τράπεζας. Η αποτίμηση, ωστόσο αφήνει μικρά περιθώρια ανόδου.

Τέλος, για την Τράπεζα Πειραιώς, η εξαιρετική απόδοση και πορεία πέρυσι με απόδοση +122% έχει θέσει τη μετοχή ‘δίκαια’ αποτιμημένη, σύμφωνα με την άποψη της Wood & Company, ενώ η τράπεζα έχει ακόμη να καλύψει κάποια απόσταση στο μέτωπο των κεφαλαίων, καθώς ο δείκτης εποπτικών κεφαλαίων CET1 είναι στα επίπεδα< του 13,2% και αυτό θα μπορούσε ίσως να είναι ένα μειονέκτημα για την επιστροφή κεφαλαίων στους μετόχους.