Deutsche Bank: Δεν είναι πλέον φθηνές οι ελληνικές τράπεζες -"Βλέπει" ισχυρούς ρυθμούς ανάπτυξης

Προτιμά την Eurobank – Ανεβάζει τις τιμές στόχους

Οι ελληνικές τράπεζες φαίνεται να επωφελούνται από τους πολλαπλούς θετικούς «ανέμους», οι οποίοι τις καθιστούν ελκυστικές για πολλούς επενδυτές, διαπιστώνει η Deutsche Bank, η οποία μιλά στη σημερινή της ανάλυση για ισχυρούς ρυθμούς ανάπτυξης και λαμπρές προοπτικές, λόγω της σε μεγάλο βαθμό βελτιωμένης κερδοφορίας και ανθεκτικότητας, καθώς και της βελτιωμένης ρευστότητας της αγοράς μετά τη διάθεση των ποσοστών του Ελληνικού Ταμείου Χρηματοπιστωτικής Σταθερότητας (ΤΧΣ).

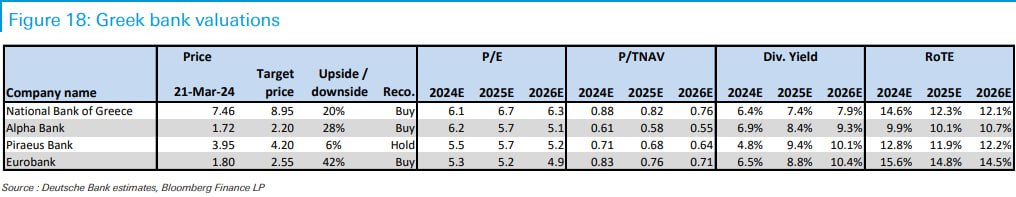

Όπως αναφέρει η τράπεζα, αυτό φαίνεται να αντικατοπτρίζεται στην απόδοση των μετοχών για περισσότερο από ένα χρόνο, με αποτέλεσμα τα πολλαπλάσια να είναι σε γενικές γραμμές σύμφωνα με αυτά των ομοτίμων της Νότιας Ευρώπης, με τα p/e με βάση τις εκτιμήσεις του 2025 να βρίσκονται τώρα στο εύρος του 6x και τα P/TBV στο 0,6- 0,8x για RoTEs 10-15% (χαμηλό σε ισχυρό πλεόνασμα κεφαλαίου). Έτσι, αν και η Deutsche Bank πιστεύει ότι οι ελληνικές τράπεζες δεν είναι πλέον φθηνές, υπάρχουν λόγοι να παραμείνουν οι επενδυτές θετικοί.

Σε αυτό το πλαίσιο, η Deutsche Bank ανεβάζει την τιμή στόχο της Alpha Bank στα 2,20 ευρώ, από 2,15 ευρώ προηγουμένως, για την Πειραιώς στα 4,20 ευρώ, από 3,95 ευρώ, για την Eurobank στα 2,55 ευρώ, από 2,40 ευρώ και για την Εθνική στα 8,95 ευρώ, από 8,30 ευρώ προηγουμένως.

Η γερμανική τράπεζα προτιμά την Eurobank, η οποία είναι πλέον η κορυφαία επιλογή της στη χώρα, δεδομένης της δομικής της ισχύος και του μεγαλύτερου περιθωρίου για θετικές εκπλήξεις, δεδομένης της συνεχιζόμενης διαδικασίας εξαγοράς και ενοποίησης της Ελληνικής Τράπεζας (HB) στην Κύπρο. Επιπλέον, η καθοδήγηση που παρέχεται στο επιχειρηματικό της σχέδιο για την περίοδο 2024-26 επηρεάζει ορισμένες υποθέσεις (κυρίως για την HB) που μπορεί να χρειαστεί να αναβαθμιστούν τα επόμενα τρίμηνα, κατά την άποψη της Deutsche Bank.

Αλλαγή του αφηγήματος από την αξία σε ανάπτυξη

Ενώ έχουν προκύψει ερωτήματα σχετικά με το εάν εξακολουθεί να έχει νόημα να συνεχιστεί η θετική στάση για τις ελληνικές τράπεζες έναντι άλλων που είναι εξίσου φθηνές όσον αφορά το P/E, το αφήγημα είναι ότι υπάρχει περιθώριο υψηλής ανάπτυξης, που υποστηρίζει την ανθεκτική κερδοφορία.

Ειδικότερα, η Deutsche Bank εντοπίζει τα ακόλουθα:

- η ισχυρή ανάπτυξη δανείων είναι πιθανή τα επόμενα χρόνια, πάνω από τα μεσαία μονοψήφια ποσοστά για τα επόμενα τρία χρόνια, κάνοντας μεγάλη διαφορά σε σχέση με την υπόλοιπη Ευρώπη.

- Αυτό συμβάλλει στη βελτίωση των προοπτικών για το 2024-26, με έντονη δραστηριότητα, ελεγχόμενα κόστη και φθίνουσες προβλέψεις που αντισταθμίζουν τον αντίκτυπο της ομαλοποίησης των επιτοκιακών εσόδων (NII), κάτι που θα μπορούσε να συνεπάγεται περαιτέρω συναινετικές αναβαθμίσεις.

- Η υψηλότερη ρευστότητα έχει ανοίξει την πόρτα σε μεγαλύτερους επενδυτές που είναι περισσότερο από πρόθυμοι να απορροφήσουν τους τίτλους στην αγορά, και

- η ταχύτερη από την αναμενόμενη συσσώρευση κεφαλαίου οδήγησε στην επανέναρξη της διανομής των μερισμάτων, με καλές προοπτικές για αύξηση από το 2024 και περιθώρια για άλλα είδη αποδόσεων, όπως εξαγορές μετοχών.

Συνολικά, αυτοί οι παραπάνω παράγοντες δίνουν τη δυνατότητα η Deutsche Bank να παραμείνει αισιόδοξη για τις ελληνικές τράπεζες όσον αφορά τις πιθανές επιδόσεις, με την προτίμησή της πλέον να είναι στη Eurobank, δεδομένης της διαρθρωτικής της ισχύος και του σημαντικού περιθωρίου για θετικές εκπλήξεις σε μη απαιτητικά πολλαπλάσια.

Η Deutsche Bank εξακολουθεί να προτείνει και την Εθνική, λόγω της εντυπωσιακής επίδοσης και του πιθανού καταλύτη από την άμεση αγορά του μεριδίου του ΤΧΣ ως τον καλύτερο τρόπο χρήσης του πλεονάζοντος κεφαλαίου, κατά την άποψή της.