Ψήφος εμπιστοσύνης στα ελληνικά ομόλογα από τη Citi - Tο «νούμερο 1» trade του καλοκαιριού

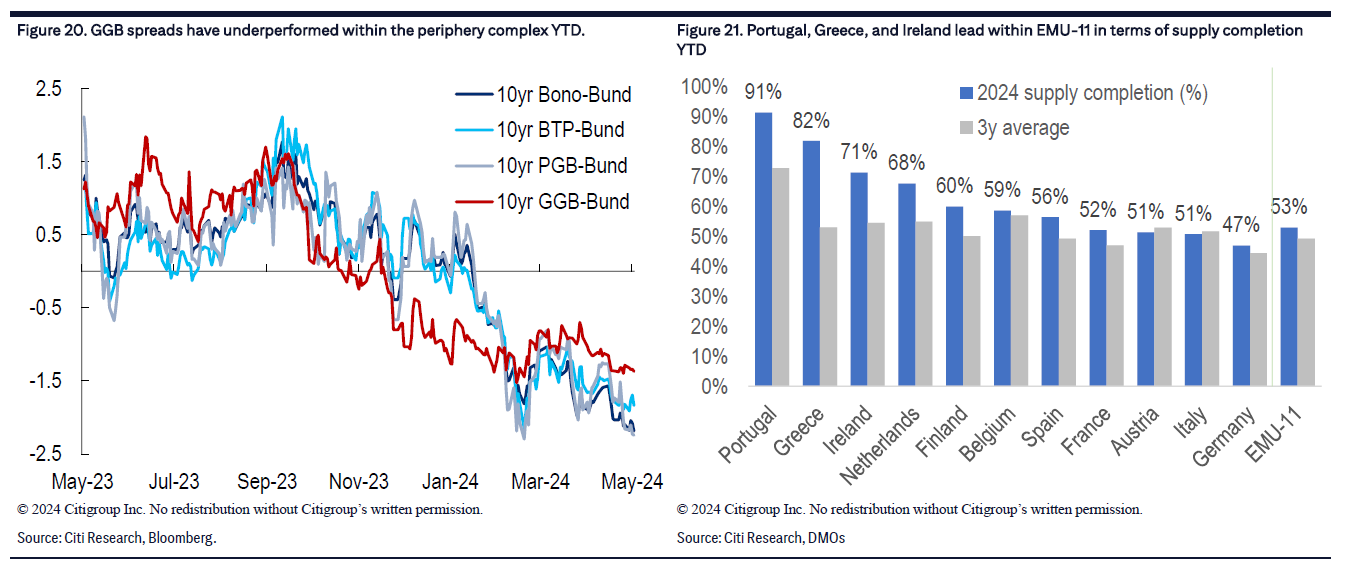

Η Ελλάδα έχει ήδη εκδώσει το 82% του στόχου της για την προσφορά ομολόγων φέτος με βάση τους υπολογισμούς της Citi

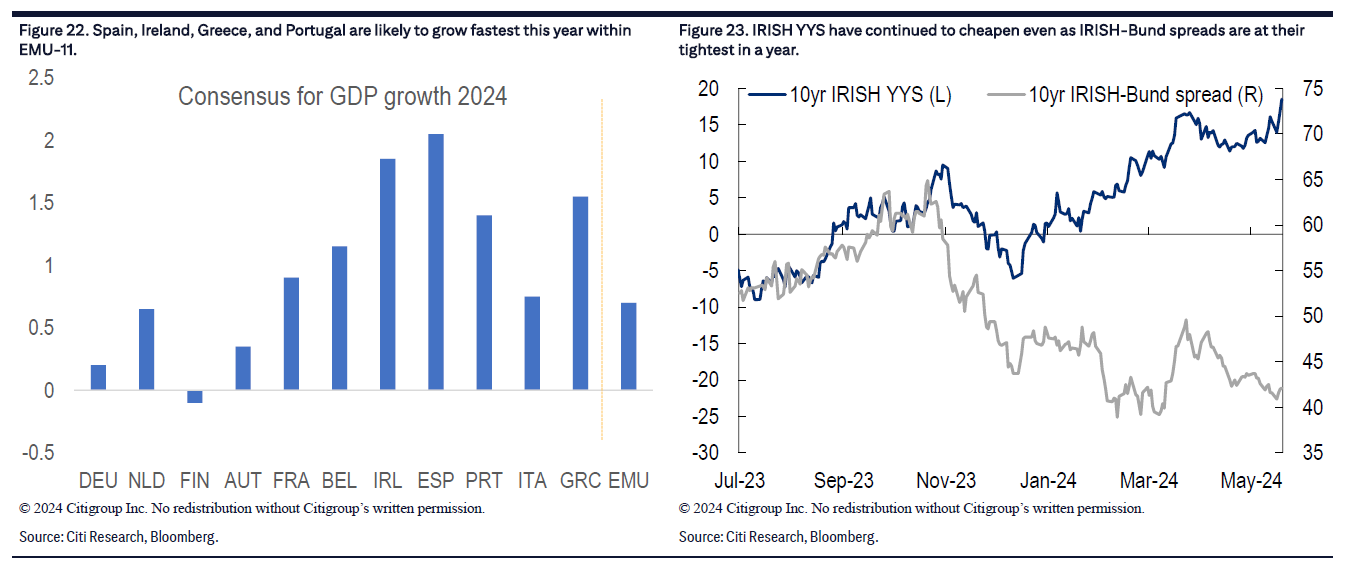

Να καλύψουν το χαμένο έδαφος του τελευταίου τριμήνου του 2023 βλέπει για τα ελληνικά ομόλογα η Citi, συστήνοντας μάλιστα στους επενδυτές να τοποθετηθούν πλέον στους ελληνικούς τίτλους, καθώς αναμένει μείωση των spread με τα γερμανικά ομόλογα.

Όπως αναφέρει, το «νούμερο 1» trade του καλοκαιριού, δηλαδή σε ορίζοντα τριμήνου, είναι τα ελληνικά ομόλογα έναντι των γερμανικών, αναμένοντας τη μείωση του spread στις 86 μονάδες βάσης, από τις 101,5 μ.β. σήμερα.

Όπως εξηγεί, σταδιακά θα εκλείψουν οι πιέσεις από την προσφορά τίτλων, με τους ελληνικούς τίτλους να αναμένεται να συγκλίνουν με την υπόλοιπη περιφέρεια κατά τη διάρκεια του καλοκαιριού.

Που οφείλεται η πίεση

Οι πιέσεις που εμφανίστηκαν το προηγούμενο διάστημα, ήταν κατά τη Citi, απόρροια της επίμονης πίεσης των εκδόσεων, συμπεριλαμβανομένης του 30ετούς τον Απρίλιο που ήταν έκπληξη για τη Citi, όπως παραδέχεται.

Ωστόσο, η Ελλάδα έχει πλέον ολοκληρώσει το 82% του στόχου της χρηματοδότησης της για το 2024, ήδη με βάση τους υπολογισμούς της Citi καταγράφοντας τη δεύτερο υψηλότερο επίπεδο κάλυψης εντός της Ευρωζώνης και περισσότερο από τον μέσο όρο της τελευταίας τριετίας.

Τώρα δεν αναμένει κάποια έκδοση για το υπόλοιπο του 2024 και μόνο 1,8 δισεκατομμύρια ευρώ προσφοράς μέσω δημοπρασιών, κάτι που θα πρέπει να αποτελέσει έναν υποστηρικτικό καταλύτη. Αυτή η τεχνική υποστήριξη θα πρέπει να υποστηρίζεται από επίμονα ισχυρά οικονομικά θεμελιώδη μεγέθη με τη συναίνεση για την αύξηση του ΑΕΠ μεταξύ των υψηλότερων εντός της Ευρωζώνης στο 1,55%.

Ο ρόλος των αξιολογήσεων

Σύμφωνα με τη Citi, μετά την απόκτηση της επενδυτικής βαθμίδας πέρυσι τόσο από τον S&P όσο και από τον Fitch, η Ελλάδα παραμένει σε θετικές προοπτικές από τον S&P και ενδέχεται να λάβει το ίδιο από τον Fitch για το υπόλοιπο του 2024.

Η Fitch είχε ήδη σημειώσει την 1η Δεκεμβρίου τη δέσμευση της Ελλάδας για δημοσιονομική εξυγίανση με μεγάλο πρωτογενές πλεόνασμα, προβλεπόμενη μείωση του λόγου χρέους/ΑΕΠ κατά 65 π.μ. από την κορύφωση της πανδημίας έως το 2027, ισχυρή αναπτυξιακή τροχιά και βελτίωση του τραπεζικού τομέα.

Ο βασικός κίνδυνος για περαιτέρω αναβαθμίσεις αξιολόγησης κατά τη Citi είναι η σχετικά βραδύτερη πρόοδος απορρόφησης των κονδυλίων του Ταμείου Ανάκαμψης, με μόλις το τέταρτο αίτημα που υποβλήθηκε τον Απρίλιο, στο ίδιο επίπεδο με την Ισπανία αλλά πίσω από την Ιταλία και την Κροατία. Οποιαδήποτε πρόοδος σε αυτό το μέτωπο τους επόμενους μήνες ενδέχεται να δώσει περαιτέρω ώθηση στην ελληνική οικονομία.