Οι προτάσεις της JPMorgan για επενδυτικές κινήσεις - Tι εκτιμά για τα ομόλογα των ελληνικών τραπεζών

H JP Morgan προτείνει τη μετάβαση από τα ελληνικά ομόλογα Tier 2 σε ισπανικά ομόλογα ίδιας κατηγορίας, ενώ στα ομόλογα υψηλής διαβάθμισης βλέπει αξία στους ελληνικούς τίτλους.

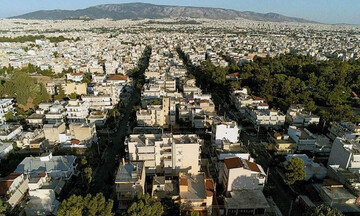

Η JP Morgan επισημαίνει ότι η υπεραπόδοση των ομολόγων των ελληνικών τραπεζών ήταν ιδιαίτερα εντυπωσιακή. Τα ερωτήματα, ωστόσο, των επενδυτών πληθαίνουν για το κατά πόσο οι ελληνικές εκδόσεις έχουν αποτιμηθεί πλήρως, ειδικά όταν οι συγκρίσεις γίνονται με παρόμοιες ισπανικές τράπεζες. Ο οίκος προτείνει στα τρέχοντα επίπεδα αποτίμησης, οι επενδυτές να ανταλλάξουν τα ελληνικά ομόλογα Tier 2 με αντίστοιχα ισπανικά και να επικεντρωθούν στα ελληνικά ομόλογα υψηλής διαβάθμισης (senior preferred).

Ο αμερικανικός οίκος σημειώνει ότι μείωσε τη σύσταση του από overweight (υπεραπόδοση) σε ουδέτερη (neutral) στα ομόλογα των ελληνικών τραπεζών, μάλλον νωρίς, στις αρχές του χρόνου. Τη δεδομένη χρονική στιγμή, όμως, οι αποτιμήσεις δεν αφήνουν κανένα περιθώριο λάθους στις μακροοικονομικές προοπτικές της Ελλάδας και στην εκτέλεση των επιχειρηματικών σχεδίων των τραπεζών και επισημαίνει τις διαφορές μεταξύ ελληνικής και ισπανικής κρατικής πιστοληπτικής αξιολόγησης αλλά και το μέγεθος και το εύρος των αντίστοιχων τραπεζικών τομέων στις δύο χώρες.

H JP Morgan προτείνει τη μετάβαση από τα ελληνικά ομόλογα Tier 2 σε ισπανικά ομόλογα ίδιας κατηγορίας, ενώ στα ομόλογα υψηλής διαβάθμισης βλέπει αξία στους ελληνικούς τίτλους. Οι προτάσεις της είναι οι ακόλουθες:

- Εναλλαγή από το ομόλογο Tier 2 της Τράπεζας Πειραιώς με κουπόνι 5,5% λήξεως Φεβρουαρίου 2025-2030 με spread +155 μονάδες βάσης (TPEIR 5,5% Φεβ’25-30 σε Z+155 μ.β.) στο ομόλογο Tier 2 της ABANCA 4,625% Μαρ’25-30 σε Z+145μ.β., με τη βάση στις 10 μ.β. να μην επαρκεί για να αντισταθμίσει τις σημαντικές διαφορές αξιολογήσεων και κλίμακας για τα ομόλογα βραχείας διάρκειας.

- Αλλαγή από το ομόλογο ALPHA 6,0% Ιουν’29-34 σε Z+252 μ.β. είτε σε UCAJLN 5,5% Ιούν’29-34 σε Z+248 μ.β. για να βελτιωθεί σημαντικά η πιστωτική ποιότητα σε σχεδόν σταθερά spreads, είτε σε TPEIR 7,25% Ιαν’29-34 σε Z+275 μ.β. για να αποτυπωθεί η αναμενόμενη συμπίεση μεταξύ των δύο πιστωτών, για μικρότερη διάρκεια και βελτιωμένη επαναφορά.

- Αλλαγή από το ομόλογο ETEGA 5,875% Μαρ’30-35 σε Z+247 μ.β. σε UCAJLN 5,5% Ιουν’29-34 σε Z+248 μ.β., μειώνοντας τη διάρκεια σε σταθερά spreads, για περίπου ευθυγραμμισμένη πιστωτική ποιότητα μεσοπρόθεσμα.

- Αλλαγή του ομολόγου senior preferred ALPHA 7,5% Ιούν’26-27 στις Z+87 μ.β. σε senior preferred TPEIR 3,875% Νοε’26- 27 στις Z+111 μ.β. για να καταγραφεί η αναμενόμενη συμπίεση μεταξύ των δύο πιστωτών.

- Αλλαγή του senior preferred UCAJLN 5,125% Φεβ’28-29 στις Z+102 μ.β. σε senior preferred ETEGA 4,5% Ιαν’28-29 στις Z+120 μ.β. με την ποιότητα του ενεργητικού και την πορεία του κεφαλαίου της Εθνικής Τράπεζα να αντισταθμίζει πιθανώς τις διαφορές μεταξύ κράτους και μεγέθους.

- Αλλαγή του senior preferred ABANCA 5,875% Απρ’29-30 στις Z+136 μ.β. σε senior preferred EUROB Νοε’28-29 στις Z+154 μ.β. με την ποιότητα του ενεργητικού και την πορεία του κεφαλαίου του τελευταίου να αντισταθμίζουν πιθανώς τις διαφορές μεταξύ των κρατών και του μεγέθους.

- Αλλαγή του senior preferred ALPHA 7,5% Ιού’26-27 στις Z+87 μ.β. σε senior preferred TPEIR 3,875% Νοε’26- 27 στις Z+111 μ.β. για να καταγραφεί η αναμενόμενη συμπίεση μεταξύ των δύο πιστωτών.

Tι εκτιμά για τα ομόλογα των ελληνικών τραπεζών

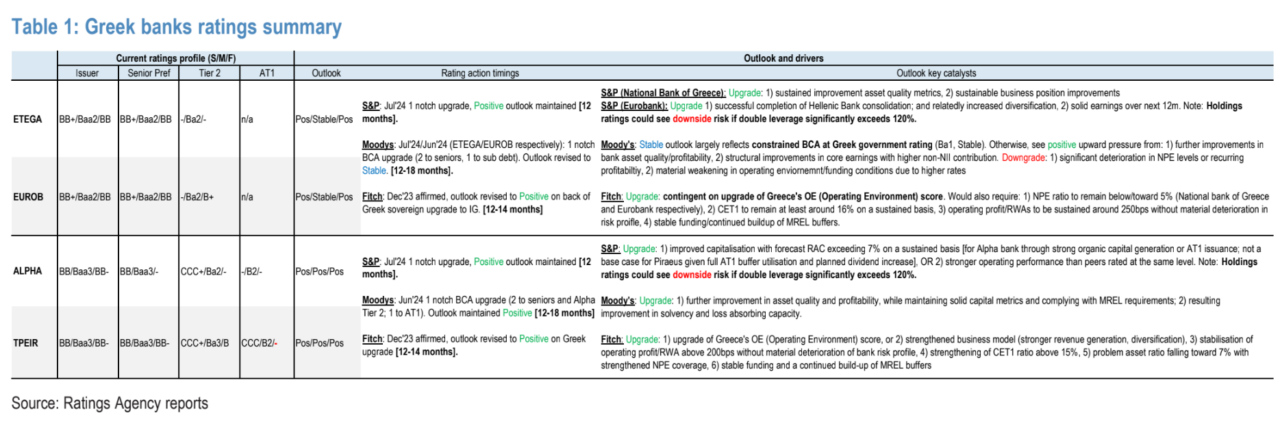

Οι εκδόσεις των ομολόγων από τις τέσσερις ελληνικές τράπεζες διαπραγματεύονται τώρα εντός ενός πολύ περιορισμένου εύρους και σε παρόμοια επίπεδα με τις ισπανικές τράπεζες δεύτερης κατηγορίας και συγκεκριμένα τις Unicaja και Abanca.

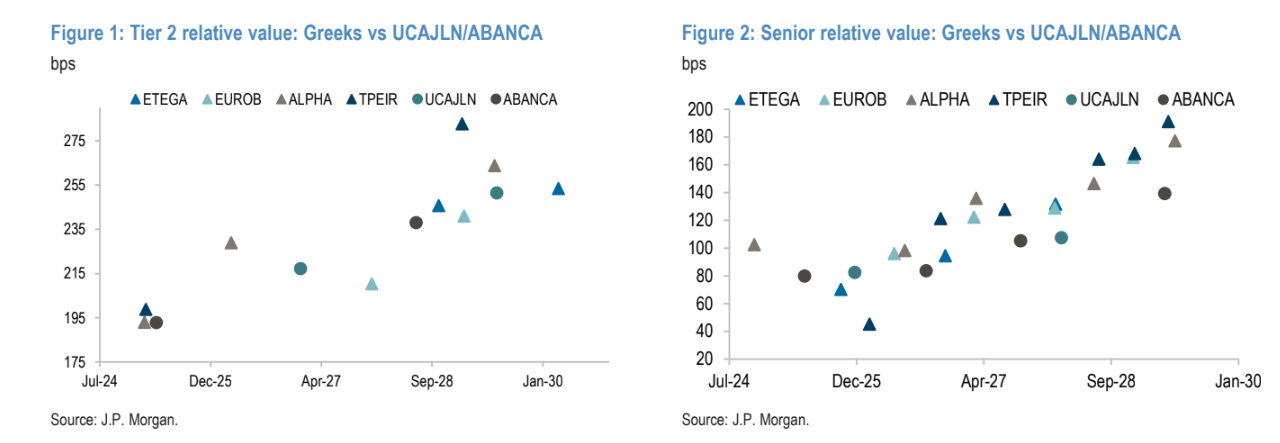

O oίκος διαπιστώνει ότι οι επιδόσεις της Εθνικής Τράπεζα και της Eurobank, σύμφωνα με τις προβλέψεις τους για την επόμενη διετία, θα δικαιολογήσουν τις τρέχουσες αποτιμήσεις που είναι εντός του εύρους των ισπανικών Unicaja και Abanca. Τα δυνατά τους στοιχεία είναι οι ισχυρές και βιώσιμες κεφαλαιακές προοπτικές, οι οποίες παρέχουν αντιστάθμιση έναντι οποιουδήποτε κινδύνου για την ποιότητα του ενεργητικού αλλά και οι σταθεροί σε μειωμένα επίπεδα δείκτες ΝΡΕs. Η JP Morgan αναμένει ότι τα πιστωτικά προφίλ της Eurobank και της Εθνικής Τράπεζας θα παραμείνουν στενά συνδεδεμένα συνολικά, με την καλύτερη κλίμακα και διαφοροποίηση της Eurobank να αντισταθμίζεται από την υψηλότερη κερδοφορία και τους υψηλότερους δείκτες κεφαλαιακής επάρκειας της Εθνικής Τράπεζας.

Η Alpha Bank και η Τράπεζα Πειραιώς θα πρέπει να συνεχίσουν να προσφέρουν αύξηση στα περιθώρια κέρδους των ομολόγων των δύο ισπανικών τραπεζών Unicaja και Αbanca. Οι δύο ελληνικές τράπεζας υπολείπονται σε κλίμακα και σε προφίλ αξιολογήσεων. Η Alpha Bank θα συνεχίσει να υστερεί σε σχέση με τους ελληνικούς αλλά και τους ισπανικούς τραπεζικούς ομολόγους της, όσον αφορά τις προοπτικές ποιότητας του ενεργητικού. Η Τράπεζα Πειραιώς σε όρους προοπτικών φερεγγυότητας παραμένει στο χαμηλότερο σημείο των ισπανικών τραπεζών σήμερα.

Η βάση μεταξύ της Alpha Bank και της Τράπεζας Πειραιώς μπορεί να συνεχίσει να μειώνεται, δεδομένων των ανώτερων στόχων μείωσης κινδύνου της δεύτερης, μιας δυνητικά προγενέστερης μείωσης της απαίτησης P2R στο 2,75% από το 3% και ένα ισχυρό ιστορικό στην επίτευξη ή και ανώτερης απόδοσης έναντι των στόχων της. Η Τράπεζα Πειραιώς μπορεί να συνεχίσει να εντυπωσιάζει και η Alpha Bank να συνεχίσει να υστερεί μεταξύ των τεσσάρων ελληνικών τραπεζών, καταλήγει η JP Morgan.