«Ταύρος» για τις ελληνικές τράπεζες η Euroxx - Πάνω από 30% το περιθώριο ανόδου - Νέες τιμές στόχοι

Οι τραπεζικές μετοχές παραμένουν η κορυφαία επιλογή της Euroxx στην ελληνική αγορά

Τα σημαντικά, άνω του 30%, περιθώρια ανόδου που έχουν ακόμη οι μετοχές των ελληνικών τραπεζών, εντοπίζει η Euroxx, η οποία θεωρεί ότι οι προοπτικές για τον ελληνικό τραπεζικό τομέα παραμένουν πολύ ανοδικές (bullish) ενόψει της ισχυρής επίδοσης της ελληνικής οικονομίας, της ευνοϊκής δομής της αγοράς και των χαμηλών αποτιμήσεων.

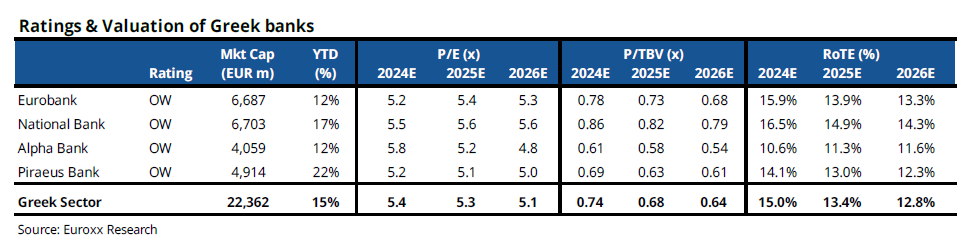

Όπως εξηγεί, κατά μέσο όρο, οι τράπεζες διαπραγματεύονται με P/E της τάξης του 5,0x με βάση τις εκτιμήσεις του 2026, ήτοι με discount 25-30% έναντι του ευρωπαϊκού κλάδου. Κατά την Euroxx, τέτοια discount δεν δικαιολογούνται εν όψει της υψηλότερης αύξησης των δανείων (CAGR 6-7%) και των ανώτερων ROTEs (στο 13% περίπου).

Οι τραπεζικές μετοχές παραμένουν η κορυφαία επιλογή της Euroxx στην ελληνική αγορά, η οποία βλέπει ανοδικό περιθώριο >30% από τα τρέχοντα επίπεδα τιμών των μετοχών.

Σε αυτό το πλαίσιο, διατηρεί τη σύσταση overweight, ήτοι για αποδόσεις καλύτερες από αυτές της αγοράς, και για τις τέσσερις τραπεζικές μετοχές, με την τιμή στόχο να αυξάνεται στην Εθνική στα 9,80 ευρώ, από 9,40 ευρώ προηγουμένως, και στην Πειραιώς στα 5,40 ευρώ, από 5,30 ευρώ προηγουμένως. Για την Eurobank και για την Alpha Bank η τιμή στόχος παραμένει στα 2,50 και 2,40 ευρώ αντίστοιχα.

Περισσότερες αναβαθμίσεις κερδοφορίας στο μέλλον

Η Euroxx έχει βελτιστοποιήσει τις προβλέψεις της μετά τη δημοσίευση των μεγεθών για το 4ο τρίμηνο του 2023 και τους στόχους των επιχειρηματικών σχεδίων έως το 2026. Συνολικά, έχει αναθεωρήσει προς τα πάνω τις εκτιμήσεις της για τα κέρδη ανά μετοχή (EPS) κατά περίπου 5-7% ώστε να είναι πιο κοντά στην καθοδήγηση των διοικήσεων.

Οι συναινετικές εκτιμήσεις εξακολουθούν να είναι 20-30% κάτω από τις κατευθυντήριες γραμμές (και τις εκτιμήσεις της Euroxx), με τη χρηματιστηριακή να αναμένει αναβαθμίσεις κερδών τα επόμενα τρίμηνα.

Βέβαια, η μείωση του επιτοκίου της διευκόλυνσης καταθέσεων της ΕΚΤ θα έχει αναπόφευκτα αρνητικό αντίκτυπο στα κέρδη των ελληνικών τραπεζών. Ωστόσο, υπάρχουν ισχυροί αντισταθμιστικοί παράγοντες στο P&L που θα επιτρέψουν στις τράπεζες να διατηρήσουν το επίπεδο ρεκόρ κερδοφορίας του 2023 στο μέλλον.

Στους θετικούς καταλύτες είναι η σταθερή πιστωτική ανάπτυξη, το υψηλότερο εισόδημα από τίτλους, τα beta των καταθέσεων, η υψηλή μονοψήφια αύξηση των προμηθειών και το χαμηλότερο κόστος κινδύνου.

Η Euroxx προβλέπει ότι οι μερισματικές αποδόσεις θα υπερβούν τα μέσα ευρωπαϊκά επίπεδα από το 2025 και μετά. Στο μοντέλο της υποθέτει βιώσιμες μερισματικές αποδόσεις στο εύρος 9-10% όταν οι αναλογίες πληρωμών φτάσουν στο 50%.

Με βάση τα παραπάνω, η Euroxx δηλώνει θετική σε όλες τις ελληνικές τράπεζες, αλλά αυτή τη στιγμή βλέπει υψηλότερο ανοδικό περιθώριο σε Eurobank και Πειραιώς.