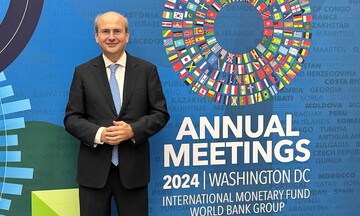

Έξι προτάσεις πολιτικής κατά της φοροδιαφυγής από τον Γιάννη Στουρνάρα

Το πρόβλημα της φοροδιαφυγής είναι ένα από τα σημαντικότερα που αντιμετωπίζουν οι οικονομίες διεθνώς.

H καταπολέμηση της φοροδιαφυγής και η δικαιότερη κατανομή των φορολογικών βαρών θα πρέπει να λάβουν προτεραιότητα, όπως τόνισε ο διοικητής της Τράπεζας της Ελλάδος, Γιάννης Στουρνάρας, στην ομιλία του με θέμα: «Δημοσιονομικές εξελίξεις – Καταπολέμηση Φοροδιαφυγής» στο 19ο Tax Forum.

Η συνεπαγόμενη αύξηση των φορολογικών εσόδων θα δημιουργήσει επιπλέον δημοσιονομικό χώρο, διευκολύνοντας μια ευρύτερη μεταρρύθμιση του φορολογικού συστήματος με ταυτόχρονη προώθηση της φορολογικής δικαιοσύνης, πρόσθεσε και ως εκ τούτου, θα επιτρέψει τη χρηματοδότηση πιθανών έκτακτων μέτρων στήριξης της οικονομίας σε περίπτωση μακροοικονομικών διαταραχών, χωρίς να τίθεται σε κίνδυνο η δημοσιονομική βιωσιμότητα.

Στην Ελλάδα, παρά το γεγονός ότι είναι δύσκολο να εκτιμηθεί το ακριβές μέγεθος της φοροδιαφυγής, πλήθος μελετών καταδεικνύει ότι το πρόβλημα είναι πολύ οξύτερο σε σχέση με άλλες χώρες. Σύμφωνα με μια πρόσφατη έρευνα το μέγεθος της παραοικονομίας στην Ελλάδα εκτιμάται στο 20,9% του ΑΕΠ, υψηλότερα από το μέσο όρο της ΕΕ (17,8%) και παρά το γεγονός ότι η χώρα κατέγραψε την τρίτη μεγαλύτερη μείωση μεταξύ των ευρωπαϊκών χωρών την τελευταία 20ετία.

Το εύρος της φορολογικής βάσης συνδέεται άμεσα με το πρόβλημα της φοροδιαφυγής και εγείρει, παράλληλα, θέματα φορολογικής δικαιοσύνης. Η φορολογική βάση στη φορολογία εισοδήματος στην Ελλάδα παραμένει περιορισμένη, επικεντρωμένη εκ του αποτελέσματος στη μισθωτή εργασία, με συνέπεια η επιβάρυνση των υψηλών συντελεστών φορολογίας και εισφορών να είναι ασύμμετρα μεγάλη για μικρό μέρος του πληθυσμού. Η στενότητα της φορολογικής βάσης στην Ελλάδα και η εκτεταμένη φοροδιαφυγή ουσιαστικά παραβιάζουν την αρχή της οριζόντιας ισότητας – δηλαδή, άτομα με την ίδια φοροδοτική ικανότητα δε χαίρουν της ίδιας φορολογικής αντιμετώπισης λόγω εκτεταμένης φοροδιαφυγής.

Τα πρόσφατα στατιστικά στοιχεία της ΑΑΔΕ και της ΕΛΣΤΑΤ είναι ενδεικτικά για το μέγεθος του προβλήματος. Για παράδειγμα:

⦁ Το συνολικό δηλωθέν εισόδημα φυσικών προσώπων στην ΑΑΔΕ το 2021 ήταν περίπου €84 δισεκ. (εκ των οποίων €66 δισεκ. ή 79% από μισθωτές υπηρεσίες και ναυτικό εισόδημα). Την ίδια χρονιά η τελική καταναλωτική δαπάνη των νοικοκυριών βάσει των στοιχείων της ΕΛΣΤΑΤ ήταν υψηλότερη κατά περίπου €40 δισεκ.

⦁ Περίπου 70% των φορολογούμενων που δηλώνουν εισόδημα από επιχειρηματική δραστηριότητα κατατάσσονται σε κλιμάκιο εισοδήματος κάτω των €10.000, με το συνολικό φορολογητέο εισόδημα από επιχειρηματική δραστηριότητα να ανέρχεται σε €4,3 δισεκ.

⦁ Συνολικά, το μέσο δηλωθέν εισόδημα στην ΑΑΔΕ (από μισθούς, κέρδη, διάφορες αποδοχές) είναι χαμηλότερο κατά περίπου 25% από τις δαπάνες που πραγματοποίησαν τα νοικοκυριά το 2021 σύμφωνα με την Έρευνα Οικογενειακών Προϋπολογισμών της ΕΛ.ΣΤΑΤ. του ίδιου έτους, ενώ παράλληλα οι καταθέσεις των νοικοκυριών (αποταμιεύσεις) αυξήθηκαν κατά 7% σε σχέση με το 2020.

⦁ 57% των νοικοκυριών δηλώνουν στην εφορία ετήσια εισοδήματα χαμηλότερα των €10.000.

⦁ 37% των φυσικών προσώπων εμφανίζει εισοδήματα στα όρια της φτώχειας (έως €5.000).

Επομένως, με βάση τα παραπάνω στοιχεία, οι κατηγορίες που είναι σχετικά πιο επιρρεπείς στη φοροδιαφυγή είναι κυρίως οι αυτοαπασχολούμενοι και οι πολύ μικρές επιχειρήσεις, κάτι που λίγο-πολύ ισχύει σε όλες τις χώρες του κόσμου. Σχεδόν παντού, αυτές οι κατηγορίες φορολογουμένων κατά κανόνα δηλώνουν στις Αρχές μικρότερο ποσοστό του εισοδήματός τους απ’ ότι οι μισθωτοί ή οι μεγάλες επιχειρήσεις, επειδή η πιθανότητα εντοπισμού τους είναι συγκριτικά χαμηλή. Αυτό το φαινόμενο έχει πολύ σημαντικές συνέπειες στα φορολογικά έσοδα και ιδιαιτέρως στην περίπτωση της Ελλάδας, λόγω του μεγαλύτερου ποσοστού μικρών επιχειρήσεων και αυτοαπασχολουμένων σε σύγκριση με τις περισσότερες ανεπτυγμένες χώρες.

Φοροδιαφυγή παρατηρείται επίσης και στην έμμεση φορολογία. Ειδικότερα, για το 2020, η Ελλάδα εμφανίζει την τέταρτη υψηλότερη υστέρηση εσόδων από ΦΠΑ ή κενό ΦΠΑ (VAT gap) στην ΕΕ, ίση με το 19,7% των δυνητικών εσόδων ΦΠΑ (ή €3 δισεκ.). Στην Ελλάδα, πέραν των στρεβλώσεων του συστήματος, σημαντικό παράγοντα για τις απώλειες των εσόδων ΦΠΑ αποτελούν οι υψηλοί συντελεστές ΦΠΑ που συχνά λειτουργούν ως κίνητρο φοροδιαφυγής και η αδυναμία πληρωμής των φορολογικών υποχρεώσεων. Ωστόσο, θα πρέπει να σημειωθεί ότι ο σχετικός δείκτης έχει σημειώσει σημαντική βελτίωση σε σχέση με το 2017, ως αποτέλεσμα κυρίως της διάδοσης των ηλεκτρονικών συναλλαγών και της ενίσχυσης της φορολογικής συμμόρφωσης.

Παράλληλα, πολίτες με πολύ υψηλά εισοδήματα έχουν στη διάθεσή τους μια σειρά εργαλείων φοροαποφυγής, όπως την ίδρυση offshore εταιρειών. Στην Ελλάδα, τα συχνότερα εργαλεία που έχουν χρησιμοποιηθεί γι’ αυτό το σκοπό είναι η μεταβίβαση ακινήτων σε εξωχώριες εταιρείες παράλληλα και με την αλλαγή φορολογικής κατοικίας. Τα νομικά πρόσωπα φοροδιαφεύγουν με ποικίλες μεθόδους, η πιο συνήθης από τις οποίες είναι η έκδοση ή λήψη εικονικών τιμολογίων, μια πρακτική διαδεδομένη κυρίως σε μικρές και μικρομεσαίες επιχειρήσεις, που στοχεύει ταυτόχρονα στη μείωση του φόρου εισοδήματος και του ΦΠΑ, και την εμφάνιση εικονικών ζημιών. Οι επιχειρήσεις μεγάλου μεγέθους κατά κανόνα δεν μπορούν να καταφεύγουν σε τέτοιες λύσεις – ως εκ τούτου εμφανίζονται να πληρώνουν και το μεγαλύτερο ποσοστό του φόρου εισοδήματος νομικών προσώπων.

Προτάσεις πολιτικής

1) Περαιτέρω διεύρυνση των ηλεκτρονικών συναλλαγών με την επέκταση της χρήσης των φορητών μηχανών διενέργειας συναλλαγών (POS) σε περισσότερες οικονομικές δραστηριότητες. Η αυξημένη χρήση ηλεκτρονικών συναλλαγών έχει συμβάλει καθοριστικά στη βελτίωση της απόδοσης των εσόδων ΦΠΑ. Οι ηλεκτρονικές συναλλαγές, σε αντίθεση με τις συναλλαγές με μετρητά, είναι ανιχνεύσιμες, γεγονός που διευκολύνει το έργο των ελεγκτικών μηχανισμών και περιορίζει τα περιθώρια φοροδιαφυγής.

Η αύξηση των ηλεκτρονικών συναλλαγών έχει οδηγήσει διαχρονικά σε θεαματική αύξηση της ελαστικότητας των εσόδων ΦΠΑ ως προς τη φορολογική βάση. Πριν από την επιβολή περιορισμών στην κίνηση κεφαλαίων το 2015 και τη συνακόλουθη διεύρυνση των ηλεκτρονικών συναλλαγών, μια αύξηση της φορολογικής βάσης κατά μία ποσοστιαία μονάδα εκτιμάται ότι οδηγούσε σε αύξηση των εσόδων ΦΠΑ κατά περίπου 0,8 ποσ. μον. (δηλαδή η ελαστικότητα των εσόδων ΦΠΑ ήταν 0,8).

Στο τέλος του 2022 η ελαστικότητα των εσόδων ΦΠΑ εκτιμάται ότι είχε υπερβεί το 1,7. Λόγω της αυξημένης ελαστικότητας, η προβλεπόμενη μεγέθυνση της οικονομίας τα επόμενα έτη και η συνακόλουθη ενίσχυση του μεριδίου αγοράς των διαρκών αγαθών στην καταναλωτική δαπάνη αναμένεται ότι θα συνεχίσουν να ασκούν θετική επίδραση στα έσοδα ΦΠΑ.

2) Παροχή κινήτρων για πληρωμές μέσω χρεωστικών καρτών, αλλά και μέσω τραπεζών. Το μερίδιο της ιδιωτικής κατανάλωσης που δαπανάται μέσω καρτών πληρωμών αυξήθηκε από περίπου 20% το 2019 σε πάνω από 37% κατά τη διάρκεια του 2022. Παρά αυτή τη θεαματική αύξηση, το μερίδιο αυτό εξακολουθεί να υπολείπεται σημαντικά του μέσου όρου της ευρωζώνης, ο οποίος το 2021 ανερχόταν σε 46%. Μάλιστα, στοιχεία του ΟΟΣΑ δείχνουν ότι οι παρεμβάσεις με τις οποίες μειώθηκε το ανώτατο όριο πληρωμών με μετρητά για τις λιανικές συναλλαγές λειτούργησαν επιβοηθητικά προς τον περιορισμό της φοροδιαφυγής, βελτιώνοντας την εισπραξιμότητα των εσόδων.

3) Παροχή κινήτρων με τη μορφή φοροαπαλλαγών για την αποκάλυψη συναλλαγών σε κλάδους υψηλής φοροδιαφυγής, που θα αποδυνάμωναν αντίστοιχα τα κίνητρα φοροδιαφυγής (π.χ. αποτελεσματικά φορο-κίνητρα για ηλεκτρονικές πληρωμές σε συγκεκριμένες επαγγελματικές κατηγορίες).

4) Συνέχιση της αναβάθμισης των ηλεκτρονικών εργαλείων της ΑΑΔΕ που διευρύνει τις δυνατότητες διαχείρισης και αξιοποίησης των πληροφοριών που συλλέγονται μέσω των ηλεκτρονικών συναλλαγών. Η εν εξελίξει διασύνδεση των ταμειακών μηχανών με τις φορολογικές αρχές θα συμβάλει θετικά προς την ίδια κατεύθυνση.

Ο ρόλος της ΑΑΔΕ είναι σημαντικός προς την κατεύθυνση της βελτίωσης της εισπραξιμότητας των φόρων καθώς δρομολογήθηκε σειρά δράσεων για την αναδιοργάνωση και τον εκσυγχρονισμό των μεθόδων ελέγχου και είσπραξης (π.χ. χρήση ανάλυσης κινδύνου για την επιλογή ελέγχων, διασταύρωση – τρίτες πηγές κ.λπ.), αποδίδοντας προτεραιότητα στις νέες φορολογικές υποθέσεις, στους μεγάλους οφειλέτες και στους στρατηγικούς κακοπληρωτές. Αυτό κατέστη δυνατόν χάρη στην αξιοποίηση των νέων τεχνολογιών και την εισαγωγή νέων ηλεκτρονικών εργαλείων για την ανταλλαγή πληροφοριών σε πραγματικό χρόνο μέσω του κεντρικού πληροφοριακού συστήματος taxis της ΑΑΔΕ, (π.χ. εφαρμογή “myDATA”, ηλεκτρονική διασύνδεση συσκευών POS με ταμειακές μηχανές κ.λπ.).

5) Η σταθερότητα και περαιτέρω απλοποίηση του φορολογικού συστήματος θα διευκολύνει τη λειτουργία του φοροεισπρακτικού μηχανισμού. Ενδεικτικά αναφέρω ότι η κύρωση του επικαιροποιημένου και απλοποιημένου Κώδικα Είσπραξης Δημοσίων Εσόδων ενίσχυσε την εισπραξιμότητα των δημοσίων εσόδων μειώνοντας το κόστος συμμόρφωσης, καθώς με το νέο κώδικα καταπολεμείται η πολυνομία, συστηματοποιούνται και αποσαφηνίζονται διάσπαρτες διατάξεις νόμων, ενώ παράλληλα καταργούνται παρωχημένες νομοθετικές ρυθμίσεις.

6) Τέλος, η εντατικοποίηση των προσπαθειών για τη δημιουργία φορολογικής συνείδησης και την καλλιέργεια φορολογικής παιδείας. Το ζήτημα της καλλιέργειας φορολογικής συνείδησης είναι κομβικό και συνδέεται άμεσα με τις ενέργειες για την καταπολέμηση της φοροδιαφυγής. Η φοροδιαφυγή θεωρείται πράξη παράνομη και αποτελεί έντονα αντικοινωνική συμπεριφορά. Η απόκρυψη εισοδημάτων με σκοπό την πληρωμή χαμηλότερου φόρου και η εμφάνιση πλαστών δαπανών αποτελούν κλοπή του δημόσιου πλούτου. Ο πολίτης που συνεχώς διαμαρτύρεται για ένα πιο οργανωμένο και δίκαιο κράτος οφείλει να αντιλαμβάνεται ότι και ο ίδιος κατέχει ουσιαστικό ρόλο στην ολοκλήρωση αυτού του στόχου. Από την άλλη πλευρά, η δημόσια διοίκηση πρέπει να χαρακτηρίζεται από τις αρχές της διαφάνειας και της λογοδοσίας ώστε να δημιουργείται ένα πλαίσιο εμπιστοσύνης ως προς τη διαχείριση των δημόσιων πόρων. Ο πολίτης με φορολογική κουλτούρα σε ένα τέτοιο περιβάλλον αντιλαμβάνεται ότι τα φορολογικά έσοδα της χώρας του επιστρέφουν σε αυτόν, είτε βελτιώνοντας το βιοτικό του επίπεδο, είτε επιβάλλοντάς του μελλοντικά χαμηλότερη φορολογία.

Συμπέρασμα

Υπό τις τρέχουσες συνθήκες αυξημένης αβεβαιότητας, η ανάγκη εξεύρεσης επιπλέον πόρων παράλληλα με τη διαφύλαξη της δημοσιονομικής σταθερότητας καθιστούν επιτακτική την καταπολέμηση του προβλήματος της φοροδιαφυγής, η οποία θα συμβάλει και στη σταδιακή μεταρρύθμιση του φορολογικού συστήματος.

Οι σχεδιαζόμενες παρεμβάσεις της Κυβέρνησης για την καταπολέμηση της φοροδιαφυγής είναι αναμφισβήτητα πρωτοβουλίες προς τη σωστή κατεύθυνση. Σκοπός αυτών των μέτρων είναι η περαιτέρω μείωση του κενού ΦΠΑ στον ευρωπαϊκό μέσο όρο του 9% μέχρι το 2026 που μεταφράζεται σε επιπλέον έσοδα €2 δισεκ. ετησίως.

Η καταπολέμηση της φοροδιαφυγής θα επιτρέψει, επιπλέον, την αλλαγή του μίγματος της δημοσιονομικής πολιτικής με ελάφρυνση του φορολογικού βάρους εργαζομένων και επιχειρήσεων και δικαιότερη κατανομή του, που αποτελεί αδήριτη ανάγκη και θα πρέπει να συνεχιστεί. Η μείωση της φορολογίας επιφέρει θετικά πολλαπλασιαστικά αποτελέσματα στην οικονομία, τόσο από την πλευρά της ζήτησης όσο και από την πλευρά της προσφοράς. Μια περαιτέρω μείωση των φορολογικών συντελεστών και των ασφαλιστικών εισφορών θα στηρίξει την απασχόληση, την ανταγωνιστικότητα και, εν τέλει, την οικονομική ανάπτυξη και θα λειτουργήσει ως κίνητρο για μείωση της φοροδιαφυγής και της αδήλωτης εργασίας. Μακροπρόθεσμα, κατά συνέπεια, θα έχει και ένα θετικό αντίκτυπο στα δημόσια έσοδα.